Assurance moto : comment calculer le bonus-malus ?

Bonus-Malus dans l’assurance Bonus-malus, également connu sous le nom d’augmentation du coefficient de réduction (CRM), est un coefficient calculé pour tous les véhicules assurés en France, à l’exception des véhicules bénéficiant de contrats de collecte. Ce coefficient est un indicateur de bonne conduite et permet aux assureurs de calculer les primes d’assurance. Il est important pour tout automobiliste de comprendre comment son bonus-malus est calculé et transféré.

Plan de l'article

À quoi sert le bonus-malus ?

Le bonus-malus est un indicateur de bon comportement, généralement exprimé sous la forme d’un coefficient de réduction (CRM). Les assureurs utilisent ce coefficient pour calculer vos taux d’assurance et juger de votre admissibilité à certains contrats. Par exemple, pour bénéficier d’un contrat de recouvrement au Cabinet Clavel, il est essentiel d’être en situation de primes et de justifier un minimum de 2 ans d’assurance sans sinistres responsables.

A lire en complément : Comment choisir la meilleure assurance au km pour votre véhicule

Le bonus-malus pour le millésime

Vous avez un contrat d’assurance recouvrement

En général, les contrats d’assurance recouvrement ne sont pas subventionnés . Autrement dit, le bonus-malus n’est pas calculé et n’apparaît pas sur vos relevés d’information. Les mots « non-bonus » doivent être indiqués. Cependant, vos déclarations de renseignements mentionneront les réclamations encourues et leur nature.

Si vous avez un contrat d’assurance classique

Si votre véhicule de collecte est votre véhicule principal , il n’est pas admissible à une police d’assurance recouvrement. Vous devrez l’assurer en vertu d’un contrat conventionnel . Dans ce cas, le bonus-malus est calculé de la même manière qu’un véhicule ordinaire.

A voir aussi : L'assurance auto à l'étranger : couvertures et exceptions

Comment calculer votre bonus-malus ?

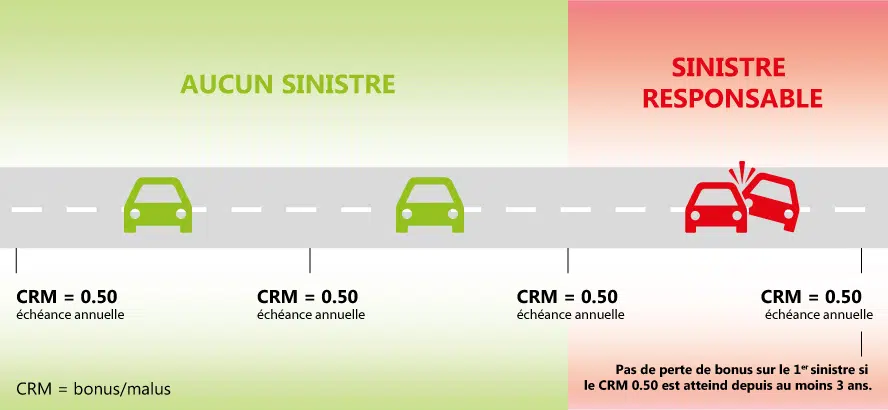

Lors de la souscription d’une assurance, le coefficient est égal à 1,00. Ce coefficient est recalculé annuellement à l’échéance principale en fonction du nombre et du type de réclamations. Le bonus maximum est de 50% (CRM = 0,50), ce niveau est atteint après 13 ans d’assurance sans responsabilité. Le malus maximal est de 3,50. Tout malus sera automatiquement annulé après 2 ans sans aucune perte.

Aucune réclamation responsable

Si vous n’avez pas subi de perte, il suffit de multiplier par 0,95 votre coefficient de l’échéance précédente. Votre bonus augmente de 5% pour les quatre premières années. Les cinq prochaines années votre bonus augmente de 4% par an (x 0,96) puis de 3% au cours des dernières années (x 0,97 ).

En cas de perte partiellement responsable

Si vous avez une créance partiellement responsable (50% de responsabilité), votre coefficient de l’échéance précédente est multiplié par 1,125 .

En cas de perte entièrement responsable

Si vous avez une créance responsable à 100 %, votre coefficient de l’échéance précédente est multiplié par 1,25 .

Lorsque vous avez atteint le bonus maximal de 0,50 et que vous ne déclarez pas un accident responsable pour les trois prochaines années, vous ne serez pas victime d’une perte de bonus dans le premier accident responsable signalé.

Transfert de bonus-malus

Plusieurs véhicules assurés

Si vous avez plus d’un véhicule assuré, en cas de perte responsable, seul le véhicule concerné subira une augmentation de son coefficient .

Changement de véhicule assuré

Si vous effectuez un remplacement de véhicule sur un contrat existant, vous conservez le même coefficient gagné sur ce contrat.

Assurance d’un véhicule supplémentaire

Si vous avez déjà un ou plusieurs véhicules assurés à votre nom et que vous décidez d’assurer un véhicule neuf, la moyenne de vos coefficients actuels sera calculée. Cette moyenne deviendra le taux de bonus de votre nouveau véhicule.

Changement d’assureur

Lorsque vous changez d’assureur, votre nouvelle police reprend le taux de bonus acquis précédemment. Sauf si vous passez d’un contrat classique à un contrat de collecte : vous perdrez tout bonus malus accumulé sur ce véhicule.

En résumé, le bonus-malus illustre la bonne conduite d’une personne assurée. Ce coefficient est recalculé annuellement en fonction du nombre et du type de sinistres encourus par l’assuré. Différentes règles s’appliquent pour le transfert du bonus-malus. Si vous souhaitez obtenir plus d’informations sur votre taux de bonus-malus, veuillez communiquer avec votre assureur.

Le bonus-malus existe-t-il pour d’autres assurances ?

Il faut savoir qu’en France, le code des assurances oblige à ce que chaque contrat d’assurance comporte un Coefficient de Réduction Majoration (CRM), et cela pour l’ensemble des véhicules terrestres à moteurs.

Vous allez donc retrouver dans cette liste, les autos, motos, camions, quad, mais aussi et depuis peu, les trottinettes électriques, hoverboards et gyropodes. C’est d’ailleurs le seul contrat d’assurance en France qui bénéficie de cette modulation de prix. L’État est en discussion pour appliquer le même principe de surcote-décote sur les assurances habitation, en fonction du niveau de protection mis en place.

Sachez qu’il est totalement interdit de rouler sans assurance. Ainsi, même si vous êtes reconnu comme responsable d’accident, vous devez malgré tout assurer votre véhicule. Rassurez-vous, les compagnies d’assurance ont tout prévu. Il existe ainsi, ce qui est appelé dans le secteur de l’assurance, une “assurance moto malus” pour vous permettre de rouler en toute légalité. Par contre, le montant de la cotisation annuelle est souvent très élevé. Malgré tout, n’hésitez pas à faire jouer la concurrence, même si vous avez un malus très important, en demandant des devis à plusieurs compagnies d’assurances.

Pour votre gouverne, sachez que nos voisins belges ont abandonné ce système de bonus-malus.